Курс "Налоговое планирование и построение группы компаний"

В деятельности групп компаний и ИП, холдинговых структур возникает много вопросов, которые связаны как с бизнес – процессами, так и с налогообложением. Лучше одно юридическое лицо или несколько? Какие есть теоретические предпосылки с точки зрения управленческой науки и как это отражается на налогообложении? Как осуществить концентрацию финансовых ресурсов в группе компаний? Как осуществлять финансирование? Также анализируются возможности передачи имущества внутри группы компаний (в том числе через реорганизации различного типа (присоединение, слияние, выделение, разделение), выплату дивидендов имуществом, вклад в уставный капитал, вклад в имущество общества, передачу имущества в качестве отступного по договорам займа и др.).

Последовательно будут рассмотрены методы планирования по НДС, налогу на прибыль, НДФЛ и страховым взносам.

Анализируется возможность применения личного фонда как способа защиты активов и оптимизации налогообложения в группе компаний.

В последнее время возникает немало проблем с использованием иностранных компаний (контроль цен для целей налогообложения, концепция фактического права на доход при применении соглашений об избежании двойного налогообложения, сложности с осуществлением платежей в адрес иностранных компаний, в ряде случаев «токсичность» нахождения иностранных компаний в составе участников/акционеров российских юрлиц).

На семинаре рассматривается использование паевого инвестиционного фонда как мощного инструмента налогового планирования по налогу на прибыль и НДФЛ вместо иностранных компаний. Тем не менее, некоторые варианты использования иностранных компаний для налогового планирования все – таки остались. Как ФНС узнает о российских бенефициарах иностранных компаний? – примеры судебной практики.

Есть практика релокации руководителей российских предприятий в другие государства, в этом случае необходимо проверить, есть ли со страной релокации соглашение об избежании двойного налогообложения (СИДН) – во многих СИДН место управления трактуется как постоянное учреждение и с части прибыли российской компании надо платить налог за рубежом.

Не меньше вопросов по применению СИДН со страной релокации возникает при релокации ИП и самозанятых.

В ряде случаев релокация сотрудников может приводить к образованию постоянного представительства в стране релокации и необходимости уплаты налога с части прибыли российской компании в бюджет страны релокации.

Бывает и иная ситуация – граждане в РФ в офисе, находящемся в РФ, совершают действия в интересах иностранной компании. В ряде таких ситуаций может быть квалифицировано постоянное представительство иностранной компании, которое должно уплачивать налог на прибыль в РФ.

Семинар ориентирован на главных бухгалтеров, специалистов бухгалтерских служб, финансовых директоров, аудиторов и налоговых консультантов.

Для выступления приглашен: партнер ООО «Аудиторская группа «Капитал» (25 место в рэнкинге РФ за 2022 год по данным https://raex-rr.com/b2b/audit/biggest_audit_groups/2022/), кандидат экономических наук, магистр права, аттестованный аудитор (аттестат нового образца), квалификация ДипИФР МСФО АССА.

1. Выбор оптимальной структуры бизнес – группы:

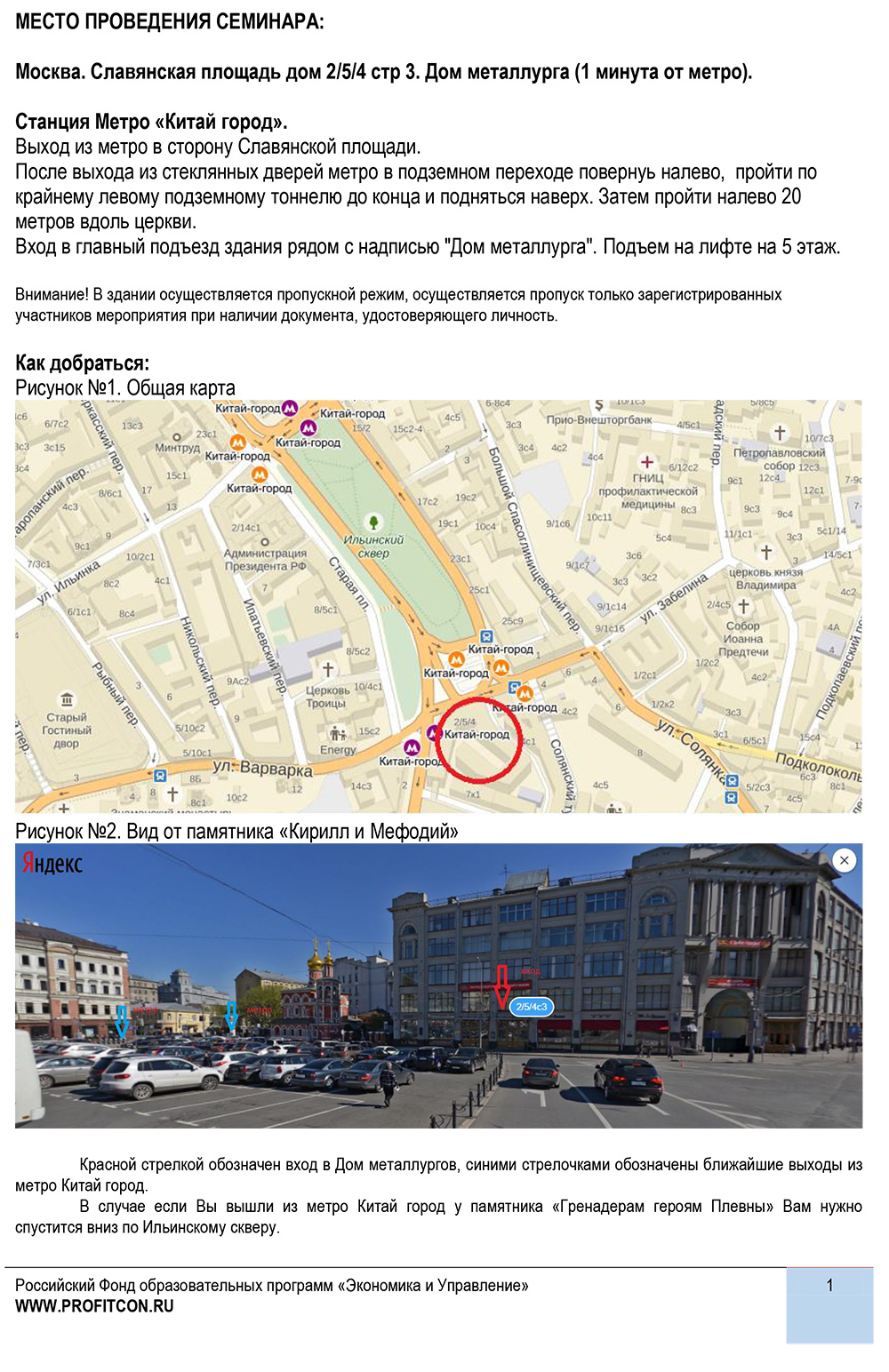

Славянская площадь, д.2/5/4, стр. 3, «Дом Металлургов», 5 этаж, конференц-зал.

|

Начальник Управления |

"Семинар оказался плодотворным.Интересны были примеры из практики, особенно о казначейском сопровождении". |