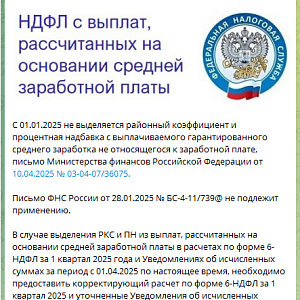

Что произошло

ФНС обнаружила, что компания неправомерно предъявила к вычету НДС по счетам-фактурам проблемного контрагента. К этому времени у компании сменился директор и начался процесс банкротства. Долг в виде доначисленного НДС, пени и штрафа включили в реестр требований кредиторов.

Конкурсный управляющий компании пришел к выводу, что в доначислениях виноват бывший директор (работавший в том периоде, когда произошло нарушение). Именно он ответственен за создание фиктивного документооборота и возникновении дополнительных убытков компании в виде налоговых доначислений и санкций.

Бывший директор активно возражал - его вины нет, нарушение выявили после того, как его полномочия прекратились. Отстаивать свою невиновность бывший директор пошел в суд.

Что решили судьи

Суды не поддержали бывшего директора и взыскали с него доначисленный НДС и пени. Судьи опирались на такие факты:

- нарушение совершено в период руководства данного директора;

- на своей должности он не мог не знать о противоправности действий по рассматриваемому нарушению. Он совершал сделки с контрагентами, которые не вели реальную предпринимательскую деятельность;

- по обычаям делового оборота именно директор обязан проверить деловую репутацию контрагентов, определить есть ли у них экономические и трудовые ресурсы для исполнения сделки;

- бывший директор не опроверг выводы инспекции, которые та сделала в решении о привлечении к ответственности компании.

В части взыскания штрафа суды сослались на позицию КС РФ (Постановление КС РФ от 30.10.2023 № 50-П). В соответствии с ней нельзя взыскивать с контролирующих компанию лиц штрафы, наложенные на нее за налоговые нарушения.

Скопировать ссылку

Скопировать ссылку

Поделиться

Поделиться